MEJOR QUE HAYA CAÍDAS

29/10/2021

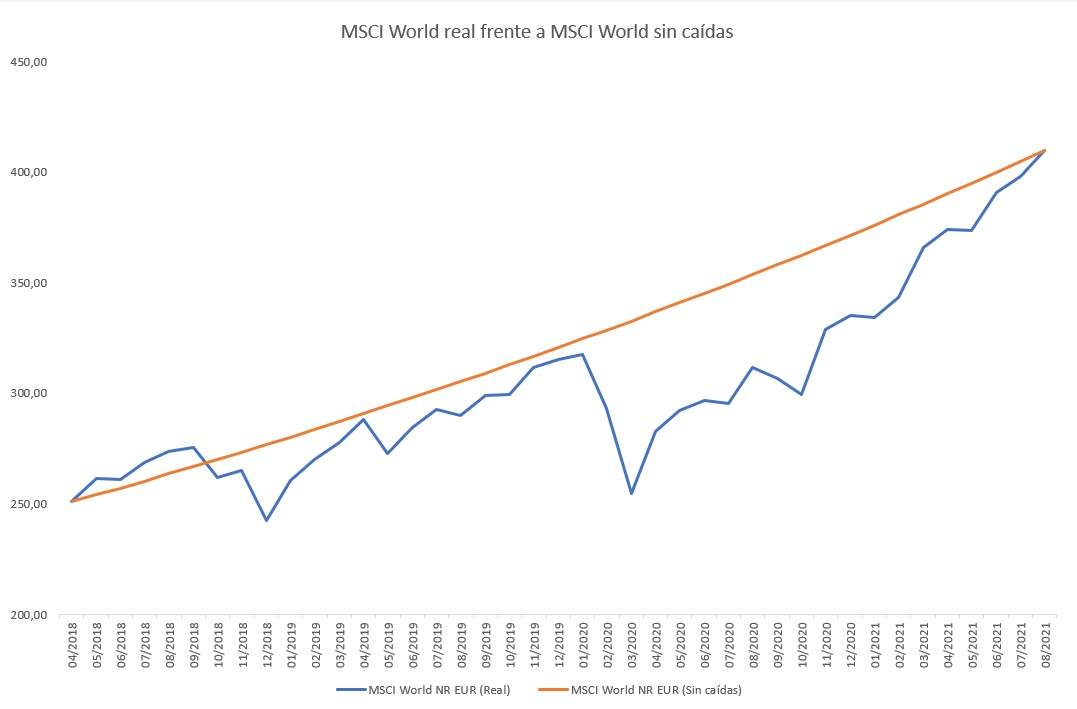

Imaginemos que, tras leer nuestro artículo “Cómo tener otro sueldo” de abril de 2018, decidimos implementarlo invirtiendo 250€ al mes en renta variable global[1]. Por suerte, la rentabilidad obtenida desde entonces habría sido excelente[2], incluso contando las caídas vividas a finales de 2018 y principios de 2020.

Pese a esta buena rentabilidad, si apareciera el Genio de Aladdin y nos ofreciera revivirlo en un universo paralelo, en el que la rentabilidad final de la bolsa es la misma, pero sin caídas ni sufrimiento, seguro que aceptaríamos sin dudar. Viendo el gráfico[3], nadie podría culparnos por preferir ese universo paralelo que nos ofrece el Genio.

No obstante, aunque parezca evidente que la línea naranja es la opción buena, hemos visto suficientes pelis como para saber que estas ofertas siempre tienen un pero y por eso nos preguntamos:

¿Acertaríamos aceptando la opción de la inversión sin caídas?

Por raro que parezca, no. Dado que estamos invirtiendo todos los meses y el punto final es el mismo, al final tendremos más dinero si ha habido caídas por el camino.

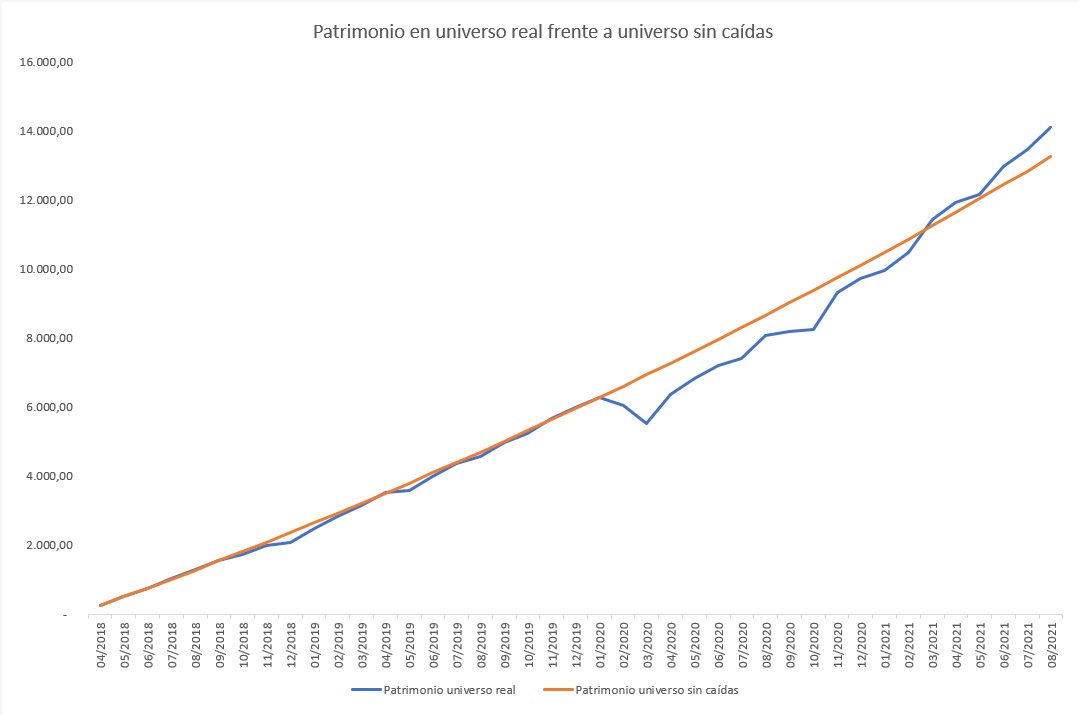

“Estos están locos, unos masocas”, dirán algunos. Pero el algodón no engaña[4], y los números tampoco. Veamos la evolución del patrimonio invertido en cada universo paralelo.

Ahí tenemos la prueba, después de poco más de 3 años, tendremos un patrimonio 6,5% mayor en el universo real, en el que sí hay caídas[5].

El hecho de que las caídas puedan ser buenas para nuestro patrimonio a largo plazo parece sorprendente, pero no lo es tanto si consideramos que en la vida real también ocurre que la superación de los momentos malos nos hace ser más fuertes.

Cuando cogemos un resfriado, lo primero que pasa es que nos ponemos enfermos, pero luego nuestro cuerpo combate el virus y genera anticuerpos que hacen que acabemos más fuertes que al principio.

Cuando Steve Jobs fue despedido de Apple en los años 80, vivió momentos complicados, pero superarlos le permitió volver más fuerte a la propia Apple a finales de los 90 y convertirla en la mayor empresa del mundo.

Cuando Hércules le corta una cabeza a la Hidra de Lerna, dos cabezas salen en su lugar. Vale, esto no es un ejemplo de la vida real, pero no es más ficticio que un universo paralelo en el que la bolsa no cae.

Con la inversión periódica ocurre lo mismo. Si hay caídas, los 250€ que invertimos cada mes pueden comprar más acciones que antes y eso nos favorecerá cuando los precios se recuperen.

“Cuando los precios se recuperen” es la parte fundamental. Está claro que si los gráficos de arriba los hubiéramos calculado en el punto bajo de marzo de 2020, el panorama hubiera sido muy distinto. Por eso el refrán dice: “lo que no te mata, te hace más fuerte”.

Que te haga más fuerte está muy bien, pero primero tienes que sobrevivir.

Por lo tanto, una clave de este proceso es que la caída de la bolsa no nos mate. Si nuestro cuerpo no genera anticuerpos, si Steve Jobs se hubiera rendido o si vendemos en el peor momento, es evidente que el proceso no nos va a hacer más fuertes. De ahí que siempre insistamos en que solo tenemos que invertir en bolsa el dinero que no vamos a necesitar durante 10 años[6].

También debemos tener en cuenta que cuando un niño se cae, aprende; pero cuando un abuelo de 90 años se cae, las lesiones igual le matan. Del mismo modo, las caídas de la bolsa nos favorecen si todavía nos falta mucho dinero por invertir en el futuro[7].

Por el contrario, si tenemos 90 años y estamos viviendo de nuestras inversiones en vez de invirtiendo, mejor que no haya caídas. Es decir, las caídas solo pueden ser buenas si no dejamos que nos maten y es más fácil que lo hagan cuando tenemos mucho invertido.

Estas reflexiones nos permiten cambiar nuestra perspectiva de las caídas de mercado. Antes nos parecían una fuente de sufrimiento sin sentido. Ahora, una posible fuente de rentabilidad extra en el futuro.

[2] 16% al año durante más de 3 años, que no es ni mucho menos lo normal ni esperable.

¿AÚN NO ESTÁS SUSCRITO A INVERTIPS?

No te pierdas nada de nuestra newsletter sobre actualidad, lecciones y curiosidades de inversión. ¡No tienes que ser cliente de EVO!